国民健康保険税

更新日:2025年4月3日

国民健康保険の制度について

人は、いつ病気やケガをするかわかりません。万一の時に治療費の全額を負担することは大変なことです。

国民健康保険はそのような時に備えて日頃から収入等に応じて保険税を出し合い、病気やケガの治療費に充てることにより、加入者の皆さんがお互いに助け合う制度です。

納税義務者

国民健康保険税は世帯単位で計算し、納税義務者は世帯主です。

世帯主本人が他の健康保険に加入しているなど国民健康保険加入者でない場合でも、納税義務者となります。(「擬制世帯主」と言います。擬制世帯主の所得は所得割には含みません。)

税率

草津市では、平成27年度以降、計画的に国民健康保険準備積立金を活用すること等によって、保険税率を概ね据え置いてきましたが、1人当たりの医療費の上昇が続く中、これまでの税率のままでは市の国民健康保険財政に収支不足が生じるため、令和7年度は税率を引き上げております。

安定的で持続可能な国民健康保険の運営を行い、被保険者の皆様が安心して医療を受けられるよう努めてまいりますので、ご理解とご協力を賜りますようお願いいたします。

なお、改正にかかる詳細については、こちらをご覧ください。

| (1)医療保険分 (0歳から74歳まで) |

(2)後期高齢者支援分 (0歳から74歳まで) |

(3)介護保険分 (40歳から64歳まで) |

|

|---|---|---|---|

| A 所得割 | 課税対象額 × 6.9% | 課税対象額 × 2.7% | 課税対象額 × 2.4% |

| B 均等割 被保険者1人につき |

29,000円 |

11,200円 | 11,500円 |

| C 平等割 1世帯につき |

19,000円 | 7,300円 | 6,100円 |

| 【課税限度額】 | 66万円 | 26万円 | 17万円 |

| (1)医療保険分[A+B+C] + (2)後期高齢者支援分[A+B+C] + (3)介護保険分[A+B+C] = 1年間の国民健康保険税 | |||

所得割の課税対象額について

被保険者ごとの総所得金額等から基礎控除43万円を控除した額の合計額です。

- 総所得金額等には,給与・事業・雑・営業・譲渡・不動産・配当・利子・農業・一時所得等の他に,山林所得金額,短期譲渡・長期譲渡所得の特別控除後の金額,上場株式等に係る配当所得の金額,株式等に係る譲渡所得等の金額,先物取引に係る雑所得等の金額等が含まれます。

- 雑損失の繰越控除は適用されません。

- 市県民税で適用される各種所得控除は適用されません。

- 令和7年1月1日以降に草津市に転入してこられた方の場合、所得割を未計算で通知している場合がありますので、所得判明後に税額が変更になることがあります。

- 上場株式等に係る配当所得,株式等に係る譲渡所得について、確定申告された場合、市県民税で税額控除や上場株式等に係る譲渡損失との損益通算をすることができます。

なお確定申告をするか否かにつきましては、国民健康保険税への税額の影響もよく考慮した上で、ご自身で選択してください。

介護保険分について

40歳から64歳までの国民健康保険加入者は介護保険分が計算に含まれますが、年度途中での40歳到達者は、40歳に到達した時点で税額変更を行い、別途通知いたします。(誕生日の前日が属する月から課税されます。)

また、年度途中での65歳に到達される方は、65歳到達の前月までの介護保険分をあらかじめ各期に配分していますので通知はありません。

年度途中での国民健康保険の加入・脱退(月割計算)

国民健康保険税は月割計算です。

年度途中に国民健康保険に加入されたときは加入された日の属する月から計算します。(例1)

脱退されたときは脱退された日の属する月の前月までの月割で計算します。(例2)

(例1)令和7年8月10日に国民健康保険に加入 → 令和7年8月分から課税

(例2)令和7年8月10日に国民健康保険を脱退 → 令和7年7月分まで課税

年度途中で国民健康保険に加入・脱退手続きをされた場合は、手続き後、加入状況における税額を再計算し通知いたします。

お手元に新しい納付書が届くまでは、当初の納付書で納付してください。

今年度75歳になる方は誕生月以降、別途、後期高齢者医療保険料がかかります。

軽減制度

前年中の所得が一定基準以下の世帯にかかる軽減

前年中の世帯所得合計(注釈1)が一定基準以下の世帯は、均等割額と平等割額を、所得要件に応じて7割・5割・2割軽減します。

軽減の判定は賦課期日(4月1日)に行います(4月2日以降に納税義務が発生した場合はその日)。年度途中での被保険者の増減による再判定は行いません。ただし、判定後に世帯主が変更になった場合は、資格取得日時点の状況により再判定を行います。

| 軽減対象項目 | 軽減 |

対象世帯の所得要件 |

|---|---|---|

均等割額 |

7割 | 43万円+10万円×(給与所得者等の数(注釈2)-1) |

| 5割 | 43万円+(30.5万円×被保険者数(擬制世帯主は含まず)と特定同一世帯員数(注釈3)の合計人数)+10万円×(給与所得者等の数(注釈2)-1) |

|

| 2割 | 43万円+(56万円×被保険者数(擬制世帯主は含まず)と特定同一世帯員数(注釈3)の合計人数)+10万円×(給与所得者等の数(注釈2)-1) |

(注釈1)国民健康保険に加入している方全員の前年中の所得合計です。国民健康保険加入者でない世帯主(擬制世帯主)と特定同一世帯員(注釈3)の所得金額も合算して判定します。

- 前年中の所得の申告をされていない方は、軽減を受けることができません(収入が課税対象の公的年金のみの世帯は除く)。

- 専従者控除額や譲渡所得の特別控除額は、軽減判定所得に含みます。

- 専従者給与所得は、軽減判定所得には含みません。

- 1月1日時点で65歳以上の公的年金受給者の年金所得は15万円を差し引いた額が軽減判定所得となります。

(注釈2)給与収入が55万円を超える方、公的年金収入が60万円(65歳未満)または125万円(65歳以上)を超える方、またはその両方を有する方をいいます。

(注釈3)国民健康保険に加入していた方が後期高齢者医療保険の被保険者となり、国民健康保険の資格を喪失した後も同一世帯に属する方をいいます。ただし、世帯員でなくなった場合や、世帯主変更をした場合は特定同一世帯員ではなくなります。

未就学児に係る軽減

未就学児に係る均等割額は、5割軽減します。

軽減対象世帯の未就学児の場合は、軽減適用後からさらに5割軽減します。

(例)7割軽減対象世帯の未就学児の場合、残りの3割の半分をさらに減額するため、8.5割軽減となります。

産前産後期間にかかる軽減

出産被保険者の産前産後期間相当分の所得割額と均等割額が年額から減額されます。

- 単胎妊娠の場合:出産(予定)月の前月から、出産(予定)月の翌々月までの4か月

- 多胎妊娠の場合:出産(予定)月の3か月前から、出産(予定)月の翌々月までの6か月

詳しくは、次のページをご覧ください。

産前産後期間の国民健康保険税の軽減について

非自発的失業における軽減

お勤めされている会社の倒産・解雇等による離職(特定受給資格者)や、雇い止め等による離職(特定理由離職者)により、国民健康保険にご加入いただいた方は、国民健康保険税が軽減される場合があります。

(軽減を受けていただくには、申請が必要となります。)

対象の方は、離職日の翌日の属する月から、その月の属する年度の翌年度末までの期間において、

- 雇用保険の特定受給資格者

- 雇用保険の特定理由離職者

- 失業時点で65歳未満の方

として失業等給付を受ける方です。(雇用保険受給資格者証または雇用保険受給資格通知で離職理由を確認します。)

詳しくは、次のページをご覧ください。

非自発的失業者の方の国民健康保険税の軽減

後期高齢者医療制度の創設に伴う経過制度

75歳以上の方が後期高齢者医療保険制度に移行されることにより、国民健康保険税が急激に増えることがないように、一定期間の経過制度を受けていただくことができます。

- 平等割で賦課される分の保険税の軽減(介護保険分は除きます)

- 被扶養者であった方の保険税の減免(申請による手続きが必要となります)

減免制度

国民健康保険税の納付が著しく困難になったと認められる場合

国民健康保険税の納税義務者(世帯主)またはその世帯の国民健康保険加入者が、不慮の災害、事業の休廃業、失業(自己都合退職等除く)、疾病、負傷、服役等により、保険税の納付が著しく困難になったと認められる場合は、申請により、申請後到来する納期の国民健康保険税の減額(所得割額のみ)あるいは免除を受けられる制度があります。(申請は納期限前まで)

申請の内容により必要書類が異なります。詳しくはお問い合わせください。

試算

税務課では、窓口で国民健康保険税の試算を行っています。お気軽にお申し出ください。

なお、電話での試算のお問い合わせの場合は、所得の状況等についてお伺いいたしますので、事前の準備をお願いいたします。

また、国民健康保険税を計算するシートを下記に用意しておりますので、併せてご覧ください。

![]() 令和7年度国民健康保険税試算様式(自動計算)(エクセル:21KB)

令和7年度国民健康保険税試算様式(自動計算)(エクセル:21KB)

注記:「令和7年度国民健康保険税試算様式(自動計算)」の注意事項

- 試算結果は、あくまでも目安となります。実際の決定税額は、国民健康保険加入後、納税通知書または賦課更正(決定)通知書をもってお知らせします。

- 次の場合等は、このエクセルシートによる計算に対応しておりませんので、下記までお問い合わせください。

- 年度途中に加入者の人数や所得が変わる場合

- 加入者が年度途中で40歳に到達し介護保険第2号被保険者となったり、65歳に到達し介護保険第1号被保険者となる場合、または75歳に到達し後期高齢者医療制度の加入者となる場合

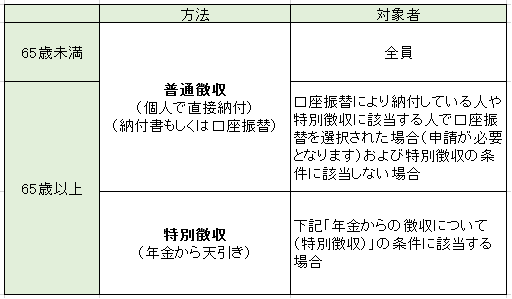

納付方法

納付書もしくは口座振替で個人が納付する普通徴収と、年金から天引きする特別徴収があります。

対象の金融機関、郵便局およびコンビニエンスストアでお支払いされる方や、対象のモバイル決済を利用される方には、納付書を郵送します。

口座振替の手続きをしていただいた方は、納期ごとに指定口座から自動振替します。

65歳から74歳までの世帯の世帯主の方は、2ヶ月に1回受け取りされる年金から徴収させていただく場合があります。

| 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | 3月 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 普通徴収 | 第1期 | 第2期 | 第3期 | 第4期 | 第5期 | 第6期 | 第7期 | 第8期 | 第9期 | 第10期 | ||

| 特別徴収 | 仮徴収1回目 | 仮徴収2回目 | 仮徴収 3回目 | 本徴収 1回目 | 本徴収 2回目 | 本徴収 3回目 |

注記1:納期限は6月から3月の各月末ですが、月末日が休日の場合は、次の平日が納期限となっています。

注記2:期別ごとの納付金額は、当年度の賦課額(最大12カ月分)を所定の納付期限(最大10期)に割り振っているため、納付期限の月の税額がその月に加入していた分の税額ではありません。

注記3:年度途中に加入された場合は、お手続きした日の翌月に10期までの納付書をまとめて送付します。

年金からの徴収について(特別徴収)

特別徴収とは世帯主が受給している公的年金から、国民健康保険税をあらかじめ引き去って納付する仕組みです。次の条件をすべて満たしている世帯は、自動的に特別徴収へ切り替わります。

- 世帯主が国保加入者で、世帯内の国保加入者全員が65歳以上75歳未満であること

- 世帯主が年額18万円以上の公的年金を受給していること

- 世帯主の介護保険料が公的年金から特別徴収されていること

- 世帯主の介護保険料と国民健康保険税の合計額が、各支払期に支払われる特別徴収対象年金額の2分の1を超えないこと

国民健康保険税に関するよくあるお問い合わせについて

詳しくは、下記のページをご覧ください。

国民健康保険税に関するよくあるお問い合わせ